Начнем с определения. Матрица БКГ (также называется матрица «рост- доля рынка»») разработана Бостонской Консалтинговой Группой в конце 1960-х годах и является одной из первых моделей портфельного анализа.

Как построить матрицу БКГ? Что означают оси и элементы матрицы, как их рассчитать? Какая информация необходимая для проведения анализа? Как сделать правильные выводы и использовать матрицу максимально эффективно для бизнеса? Какие стратегии по матрице БКГ существуют? Ответы на все описанные вопросы содержатся в данной статье. Самое подробное, наглядное и простое описание модели БКГ с наглядным примером в Excel, а также с готовым шаблоном.

Оглавление:

В основе матрицы БКГ заложено две гипотезы:

Основной смысл модели в 1 предложении: матрица БКГ предполагает, что компания для обеспечения продуктивного прибыльного долгосрочного роста должна генерировать и извлекать денежные средства из успешных бизнесов на зрелых рынках и инвестировать их в быстро растущие привлекательные новые сегменты, укрепляя в них положение своих товаров и услуг для получения в будущем устойчивого уровня дохода.

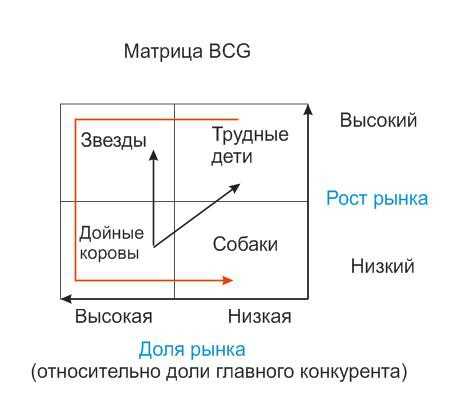

Рис.1 Пример таблицы БКГ

Таким образом, основной задачей модели БКГ является определение приоритетов в развитии ассортиментных единиц компании, определение ключевых направлений для будущих инвестиций. Метод помогает ответить на вопрос «Инвестиции в развитие каких товаров и услуг будут наиболее прибыльными?» и разработать долгосрочные стратегии развития каждой единицы ассортимента.

Какие товары можно анализировать в модели БКГ?

Читайте также: другие модели, позволяющие оценить перспективы бизнеса:

Построение матрицы БКГ начинается с расчета трех показателей по каждой товарной группе, включенной в модель: относительная доля рынка товара компании, темп роста рынка и объем продаж/ прибыли анализируемых товарных групп.

Рассчитывается делением абсолютной доли рынка товара компании на анализируемом сегменте на долю рынка ведущего конкурента в анализируемом сегменте. Относительная доля рынка откладывается по горизонтальной оси матрицы и является показателем конкурентоспособности товара компании в отрасли.

Если значение относительной доли рынка товара компании больше единицы, то товар компании занимает сильное положение на рынке и имеет высокую относительную долю рынка. Если значение относительной доли рынка меньше единицы, то товар компании имеет более слабые позиции на рынке в сравнении с ведущим конкурентом и его относительная доля считается низкой.

Компания оперирует в двух сегментах : завтраки и приправы. В сегменте » завтраки» доля компании 40%, а доля ключевого конкурента 20%. В сегменте «приправы» доля компании составляет 10%, а доля ключевого конкурента 30%.

Относительная доля рынка компании в сегменте «завтраки» будет составлять 40%/20% = 2, что больше 1, а значит показатель высокий.

Относительная доля рынка в сегменте » приправы» будет составлять 10%/30%=0,33, что меньше единицы, а значит показатель низкий.

Откладывается по вертикальной оси матрицы БКГ и является показателем зрелости, насыщенности и привлекательности рынка, на котором компания реализует свои товары или услуги. Рассчитывается как средне взвешенное значение среди всех сегментов рынка, на которых действует компания.

Если показатель темпа роста рынка больше 10% — рынок быстрорастущий или рынок с высоким темпом роста. Если показатель роста рынка меньше 10% — рынок медленно растущий или рынок с низким темпом роста.

Объем продаж показывается в матрице через размер окружности. Чем больше размер, тем выше объем продаж. Информация собирается на основе имеющейся внутренней статистики компании и представляет наглядно, на каких рынках концентрируются основные денежные средства компании.

Рис.2 Пример заполненной матрицы БКГ предприятия:

Читайте готовый пошаговый пример построения матрицы БКГ в отдельной статье «Матрица БКГ на примере предприятия». Пример содержит четкие и понятные инструкции о том, как правильно рассчитать показатели, используемые в модели, а также как сделать правильные выводы на основе составленной матрицы. Пример также включает шаблон построения и анализа матрицы БКГ в формате Excel.

В результате построения матрицы БКГ все товарные группы или отдельные продукты компании разбиваются на 4 квадранта. Стратегия развития товарной группы зависит от того, в каком квадранте находится товар. Каждый квадрант имеет отдельные рекомендации.

Рис.3 Описание четырех квадрантов матрицы БКГ

В первом квадранте матрицы БКГ находятся такие направления бизнеса компании, которые представлены в быстрорастущих отраслях или сегментах, но имеют низкую долю рынка или, другими словами, занимают слабое положение на рынке. Такие виды деятельности требуют высокого уровня инвестиций для того, чтобы расти в соответствии с рынком и укреплять положение товара на рынке.

При попадании направления бизнеса в данный квадрант матрицы БКГ предприятие должно решить, есть ли сейчас достаточные ресурсы для развития товара на данном рынке (в таком случае: инвестиции направляются в развитие знания и ключевых преимуществ товара, в интенсивный прирост доли рынка). Если компания не обладает достаточными ресурсами для развития товара в данных рынках — товары не развиваются.

Во втором квадранте матрицы БКГ находятся направления бизнеса компании, которые являются лидерами в своей быстро растущей отрасли. Компания должна поддерживать и укреплять данный вид бизнеса, а значит не снижать, а, возможно, и увеличивать инвестиции.

На данные направления бизнеса должны быть выделены одни из лучших ресурсов компании( персонал, научные разработки, денежные средства) Данный вид бизнеса является будущим стабильным поставщиком денежных средств для компании.

Представляет собой направления бизнеса с высокой относительной долей рынка на медленно растущих или даже стагнирующих рынках. Товары и услуги компании, представленные в данном квадранте матрицы БКГ являются основными генераторами прибылей и денежных средств.

Данные товары не требуют высоких инвестиций, только на поддержание текущего уровня продаж. Компания может использовать денежный поток от реализации таких товаров и услуг для развития своих более перспективных направлений бизнеса — «звезд» или » вопросительных знаков».

В данном квадранте матрицы БКГ сосредоточены направления бизнеса с низкой относительной долей рынка в медленно растущих или стагнирующих рынках. Данные направления бизнеса обычно приносят мало прибыли и являются неперспективными для компании. Стратегия работы с данными товарами: сокращение всех инвестиций, возможное закрытие бизнеса или его продажа.

Идеальный портфель должен состоять из 2 групп товаров:

Другими словами, товары первой группы обеспечивают текущее существование компании, товары второй группы обеспечивают будущие доходы компании.

Решения, которые должны быть приняты при анализе:

1. Для каждого товара в матрице БКГ должна быть принята стратегия развития. Верную стратегию помогает определить положение товаров внутри матрицы:

2. Товары, попавшие в группу «собаки» должны быть исключены из портфеля в максимально быстрые сроки. Эта группа тянет компанию вниз, лишает свободных денежных средств, съедает ресурсы. Альтернативой исключения из портфеля может являться обновление и репозиционирование продукта.

3. При недостатке текущих свободных средств должны быть разработаны программы по увеличению количества «дойных коров» или «звезд» в долгосрочной перспективе, а в краткосрочной перспективе сокращен выпуск новых товаров (так как компания не в состоянии на необходимом уровне поддерживать развитие всех новинок)

4. При недостатке будущих средств необходимо вводить в портфель большее количество новых продуктов, способных стать «звездами» или «дойными коровами» в будущем

Видео-курс «Матрица БКГ» включает 2 лекции. В результате просмотра вы получите исчерпывающую информацию о технологии построения матрицы БКГ и о правилах анализа получившихся результатов.

Часть 1: Основные элементы матрицы БКГ

Смотреть видео-курс полностью

У нас есть готовый шаблон, с помощью которого вы с легкостью сможете применить теоретические знания данной статьи на практике. Скачать шаблон для построения матрицы БКГ в формате Excel можно в разделе «Полезные шаблоны по маркетингу».

Твитнуть Please enable JavaScript to view the comments powered by Disqus. comments powered bypowerbranding.ru

«Секрет успешного бизнеса заключается в том, что Вы знаете то, о чём больше никто не знает». (Аристотель Онассис)

Высказывание Аристотеля Онассиса, греческого судового магната, миллиардера и международного бизнесмена, помещено в начало этой статьи не просто так. Семья Онассиса была достаточно богатой, пока в 1922 году турецкие войска не захватили Смирну (город, в котором проживало семейство). В итоге, Онассисы потеряли практически всё, что у них было. Но они не потеряли умение «делать деньги»…

Если в предыдущие столетия основной ценностью были продукция и технология, то в XXI веке на первое место вышла информация. Тот, кто располагает оперативной информацией, может быстро принимать необходимые решения. К сожалению, информация распределена крайне неравномерно. В экономике это явление получило название «асимметрия информации». Кто-то всегда знает о чём-то больше чем Вы, причём эта информация более свежая. Поэтому ведение успешного бизнеса предполагает получение оперативной информации до того, как ей начнут располагать конкуренты.

Предположим, Вам удалось накопить небольшой капитал. Как и все нормальные люди, Вы хотите в скором будущем благодаря ему начать получать пассивный доход. Вы начинаете задумываться о том, во что инвестировать Ваши средства. Вы можете инвестировать в акции, недвижимость, паевые фонды, депозиты или в готовый работающий бизнес…

Конечно, для многих достаточно проблематично начинать свой бизнес с нуля. Поэтому возможен такой вариант, как купить уже раскрученный бизнес. Однако, идя на такой шаг необходимо помнить о следующем: люди никогда не продают успешный бизнес, приносящий им стабильный доход, просто так. Продавая бизнес, люди зачастую хотят вместе с ним избавиться от какой-то серьезной проблемы. Вас могут убеждать в том, что хозяин заработал достаточно денег и хочет продать бизнес и уехать за рубеж, муж умер, а вдова понятия не имеет, как вести бизнес и т.д., и т.п. Тогда возникает резонный вопрос: разве бизнесом нельзя успешно управлять, находясь за тысячи километров от него? Или разве нельзя нанять опытных менеджеров, которые будут успешно управлять компанией?

Скорее всего, под такой «невинной проблемой» скрывается нечто гораздо более серьезное: бизнес теряет клиентов, появился крупный конкурент, поставщики завышают цены и т.п. Только Вам об этом не расскажет никто. Вот эту информацию Вам и предстоит узнать до того, как Вы примете решение о покупке бизнеса, чтобы потом об этом горько не пожалеть…

Чтобы оценить тот бизнес, который Вы хотите приобрести с точки зрения перспективы производимого товара/услуги, можно воспользоваться матрицей Бостонской консалтинговой группы.

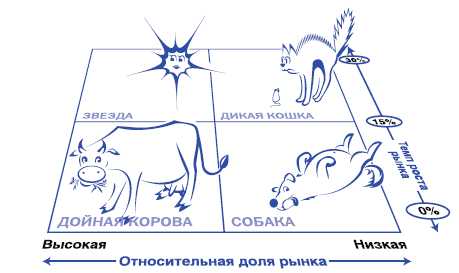

Все товары (услуги), которые производят фирмы, специалисты разделили на 4 группы: трудные дети (или вопросительный знак), звёзды, дойные коровы и собаки.

«Трудные дети» – это, как правило, инновационные продукты/услуги. Рынок, на котором они предлагаются, растет быстро, но вот доля рынка, которую занимает производитель, достаточно низкая. Основная проблема таких «трудных детей» заключается в том, что согласно статистическим данным из 20 инновационных продуктов выживает только 1. Остальные уходят с рынка. Необходимо проверить, не производит ли интересующий Вас бизнес один из таких 19 продуктов (услуг). Такой продукт может быть достаточно хорош и интересен, но потребители еще не готовы к его появлению (слишком рано). И наоборот, момент выведения инновационного продукта мог быть упущен (слишком поздно). Конкуренты уже вывели на рынок успешные аналоги. Если Вы приобретете такого «ребенка», то у Вас будет только 2 выхода: проводить интенсивную маркетинговую политику (что достаточно затратно) либо уйти с рынка.

«Дойные коровы» способны приносить наибольшую прибыль. Их характерной особенностью является то, что они занимают большею долю рынка. Больших вложений капитала они не требуют. Говоря о таких продуктах/услугах, достаточно вспомнить мультфильм «Как старик корову продавал». В конце мультфильма главный герой говорит: «Такая корова нужна самому!» Действительно, какой нормальный человек захочет продать бизнес, приносящий стабильный доход без лишней головной боли? Скорее всего, Вам захотят продать «собаку».

«Собаки» — это самые бесперспективные товары/услуги. Доля рынка, которую они занимают, мала, рентабельность низкая. Темпы роста низки. Именно от фирм, производящих такую продукцию, и хотят избавиться их хозяева. Специалисты Бостонской группы не рекомендуют приобретать такой бизнес. Стать хозяином такой «собаки» можно только в том случае, если бизнес продается по низкой цене и Вы точно знаете, как можно модернизировать продукт/услугу, чтобы вновь превратить «собаку» в «дойную корову».

Тем не менее, в какой бы бизнес Вы не хотели инвестировать свои сбережения, никогда не забывайте о том, что залогом успеха является диверсификация активов. Помните, что инвестируя в различные инструменты, Вы снижаете свой риск. Ну а на сегодня у меня все, надеюсь эта статья была для Вас интересной и информативной, желаю всем доходных инвестиций, до встречи на страницах блога InvestMany.ru.

investmany.ru

Я не маркетолог , поэтому я буду объяснять я буду по простому, как сам понял, на пальцах, приводя примеры из своего личного опыта и проектов. Может, пока вам буду пересказывать и сам что-то пойму))Допустим у вас есть компания, которая выпускает продукты ( услуги, кейсы)Смотрим на картинки, здесь 4 квадрата и 4 персонажа.

Звезды. Продукты или компании на новом(и быстрорастущем) рынке. Высокая маржа, мало конкурентов. В количественном денежном, правда пока не очень много. Требуют значительных инвестиций для развития. При хороших условиях "звезды" могут стать "дойными коровами"

У нас, в агентстве, в данную категорию с оговорками попадает многообещающий( уже 2 года:) кейс "блогиада" и другие проекты с блог-платформами. Да, денег от них пока немного, зато и конкурентов почти нет вообще, а рынок в России сформирован, не в последнюю очередь, благодаря усилиям freedom . Один только проект slobodin чего стоит! Инвестиций требует в виде репутации и личных связей.

Дойные Коровы. (Денежные мешки). Высокая доля рынка(относительно ближайших конкурентов) , высокая прибыль, но низкий рост продаж или даже стагнирующий рынок. Короче, мы тут сидим, а денежки идут. Прибыль от Дойных Коров, как учат нас гуру маркетинга, нужно тратить не на шлюх и бухло, а инвестировать в Звезды и Темные лошадки.

У нас есть парочка-тройка коров в виде постоянных федеральных PR-клиентов. Хотя, хотелось бы больше, конечно) Если бы наш квест ТриДжинн для МегаФон еще бы существовал, он был бы классической коровой.)

Собаки. Низкая доля рынка, низкая прибыльность, неудачный товар, который к тому же, как правило требует постоянного внимания и заботы. Специалисты советуют избавляться как от них, как можно скорей.

Для меня это тимбилдинги. Когда-то с ними была связана славная страница моей жизни. Мне безумно нравилась делать приключения для корпоративных клиентов. Но с каждым годом , я замечал, что бюджеты урезают, а я конкурирую я с баянистами, аниматорами и ди-джеем. Последний пример, звонят месяц назад: Оби-Ван Кеноби, ты наша последняя надежда,нужен тимбилдинг для Башнефти. Хорошо, пишу проект. Сначала тишина. Потом просят подробно расписать смету. Потом сокращают бюджет. Потом извиняются и отказываются. Оказалось, что я был даже не субподрядчиком а субсубподрячиком. ))

Темные Лошадки( Трудные дети, Знак вопроса) Очень интересная категория. Это любой начинающий бизнес или проект, стартап . Низкая доля рынка, но высокий рост. Прибыльность, как правило на этом этапе низкая. Требуют значительных инвестиций. Лошадки могут стать как звездами, так и собаками. Короче, пан или пропал

Для нас это сейчас Лайкомер и Вавилонская Лотерея. И больше об этом ничего))

Красная линия показывает жизнь, генезис продукта или компании, которая проходит все стадии, от вдохновляющего стартапа до чемодана без ручки. Мне кажется, это подходит не только для маркетинга))

Ну вот, я написал нетипичный для меня пост)

rais.livejournal.com

Слабость бостонской матрицы заключается в сильном упрощении ситуации: учитываются лишь два фактора, в то время как на бизнес влияет множество сил. Большой размер относительной доли рынка далеко не единственный признак успешности компании, так же как и высокие темпы прироста не единственный показатель привлекательности рынка. Кроме того, в бостонской матрице не учитывается финансовый аспект. Если избавляться от продуктов из категории «собак», то это может привести к повышению себестоимости «коров» и «звезд», а также негативно сказаться на лояльности клиентов компании. Также большая доля рынка не ведет автоматически к высоким прибылям, особенно если компания находится в процессе запуска нового продукта и это сопровождается внушительными инвестициями. А спад на рынке зачастую обусловлен отнюдь не окончанием жизненного цикла товара.

Бывают ситуации, когда в дело вмешивается экономический кризис, заканчивается ажиотажный спрос или появляются продукты-заменители из параллельных отраслей. Тем не менее налицо наглядность получаемых результатов и простота построения бостонской матрицы. Используя объективные показатели, которые легко вычисляются, — относительную рыночную долю и темпы роста рынка, — можно легко разработать стратегию и собственную инвестиционную политику.

Черные стрелки на графике бостонской матрицы показывают, как следует распределять инвестиции: от «дойных коров» в «трудных детей» и к «звездам». Красная линия демонстрирует классический цикл развития компании: от детства в качестве трудного ребенка через звездность и состояние дойной коровы к упадку в образе собаки. Конечно, на каждом из этапов бизнес может столкнуться с непреодолимыми препятствиями, и компания может закрыться, так и не достигнув следующего уровня развития.

Подписывайтесь, и мы будем один раз в неделю присылать полезные бизнес-советы, аналитические статьи, истории успеха и провала, интервью, а также мнения экспертов на острые темы

kontur.ru

Матрица Бостонской консультативной группы (БКГ)

Матрица Бостонской консультативной группы (англ. - The Boston Consulting Group, BCG ) считается первой успешной попыткой применения стратегического подхода к анализу и формированию продуктовой и конкурентной стратегии предприятия. Впервые она была представлена в конце 1960-х годов основателем БКГ Брюсом Хендерсоном как инструмент для анализа положения продуктов компании на рынке.

Из всего многообразия характеризующих его факторов для построения матрицы выбрано только два основных: рост продаж (прибыльность) продукта и его доля на рынке относительно основных конкурентов.Авторы исходили из предположения, что по этим признакам можно классифицировать всю продукцию предприятия и выработать на базе такого анализа предложения по стратегиям бизнеса.

Графически (рис. 1) матрица БКГ представляет собой четыре квадрата, построенные в двухмерной системе координат «темпы роста продаж» (вертикальная ось) и «относительная доля рынка» (горизонтальная ось).

При ее построении темпы роста объемов продаж товара делят на «высокие» и «низкие» условной линией на уровне, например, 5 или 10%. Практически эта граница может быть установлена на любом приемлемом для анализа уровне и определяется самим предприятием. Не рекомендуется ее устанавливать ниже 5 % или ниже темпов роста экономики (отрасли) в целом. В первоначальном варианте такая граница проводилась на уровне удвоенного прироста валового внутреннего продукта страны с увеличением его на коэффициент инфляции.

Рис. 1. Матрица Бостонской консультативной группы

Относительной долей рынка считается отношение доли рынка продукции (вида деятельности) данного предприятия к доле рынка, занимаемой ведущим конкурентом. Например, если продукт А занимает 10% рынка, а основной конкурент 25%, то относительная доля рынка для продукта А составит 0, 4. Если продажи предприятия по продукту Б имеют самую большую долю на рынке - 40%, а у главного конкурента – 20%, то относительная доля рынка для Б составит 2, 0. Число конкурентов при такой методологии построения матрицы не учитывается. Если бизнес-единице принадлежит 10% рынка, на котором самый крупный конкурент владеет долей 20%, то относительная доля данного бизнеса составит 0,5 (10/20).

Относительная доля рынка также делится на «высокую» и «низкую», причем границей между ними является 1,0. Коэффициент 1,0 показывает, что предприятие близко к лидерству: его доля близка к доле сильнейшего конкурента. Коэффициент выше 1 свидетельствует о лидирующей позиции продукта предприятия в отрасли. С этой точки зрения левая сторона матрицы выделяет лидирующие в отрасли виды продукции предприятия, правая – отстающие.

В основе матрицы БКГ лежат два предположения:

Бизнес, имеющий существенную долю рынка, приобретает в результате действия эффекта опыта конкурентное преимущество в отношении издержек производства. Отсюда следует, что самый крупный конкурент имеет наибольшую рентабельность при продаже по рыночным ценам и для него финансовые потоки максимальны.

Присутствие на растущем рынке означает повышенную потребность в финансовых средствах для своего развития, т.е. обновления и расширения производства, проведения интенсивной рекламы и т.д. Если темп роста рынка невелик, например зрелый рынок, то товар не нуждается в значительном финансировании.

В зависимости от места, занимаемого в матрице продукты (или продукт) имеют различные названия.

Продукты, на которые приходится значительная часть быстро развивающегося рынка, помещаются в ее наиболее благоприятную верхнюю левую зону. Такие продукты получили образное название «звезды».

Продукты со значительной долей слабо растущего рынка стали именоваться «дойными коровами».

Если же рыночная доля товара мала, но его продажи растут, то продукты относятся к категории «трудных детей» («телят» или «знаков вопроса»).

Продукты, которые смогли обеспечить себе лишь небольшую долю рынка при его слабом развитии, названы «собаки».

Матрица БКГ составляется на всю выпускаемую предприятием продукцию, или, как сейчас принято говорить, на весь портфель его продуктов или услуг. В этом смысле ее можно рассматривать как пример портфельного анализа. Для ее составления по каждому продукту должна иметься следующая информация:

объем продаж в стоимостном выражении, он представляется на матрице площадью круга;

доля продукта на рынке относительно крупнейшего конкурента, которая определяет горизонтальное положение круга в матрице;

темпы роста рынка, на котором действует предприятие со своей продукцией, они определяют вертикальное положение круга в матрице.

На основе матриц БКГ, охватывающих различные периоды времени, можно построить своеобразный динамический ряд, который даст наглядное представление о закономерностях, направлениях и темпах продвижения на рынке каждого продукта.

Анализ матриц дает возможность определить, какие продукты или услуги предприятия занимают по сравнению с конкурентами ведущие позиции, какие – отстающие, а также оценить предварительно целесообразность и направления распределения стратегических ресурсов между ними.

По такой форме представления результатов изучения положения продукции предприятия на рынке можно сказать, что это относительно простой, наглядный и остроумный инструмент стратегического анализа.

В основе построения и последующей интерпретации данных матрицы БКГ лежат следующие предпосылки:

возрастание доли товара на рынке (следовательно, увеличение объем производства и продаж) снижает удельные издержки на единицу продукции и увеличивает прибыль в результате относительной экономии от увеличения объемов производства.

валовая прибыль и общие доходы предприятия увеличиваются пропорционально росту доли рынка предприятия;

потребность в дополнительных средствах при поддержке предприятием достигнутой доли рынка растет пропорционально темпу роста рынка;

поскольку рост рынка каждого продукта в конечном счете снижается при приближении его к стадии зрелости жизненного цикла, для того, чтобы не потерять общих позиций на рынке, полученную предприятием прибыль следует направлять на производство продуктов, у которых есть тенденции к росту.

Ниже приведены основные классификационные характеристики типов продуктов в соответствующих стратегических зонах матрицы БКГ в зависимости от их прибыльности и доли на рынке с возможными стратегиями предприятия по отношению к ним:

«Звезды» — бизнес-области, продукты, занимающие лидирующее положение в быстро развивающейся отрасли. Они приносят значительные прибыли, но одновременно требуют значительных объемов ресурсов для финансирования продолжающегося роста, а также жесткого контроля за этими ресурсами со стороны руководства. Стратегически важно их оберегать и укреплять с целью поддержания быстрого роста.

«Дойная корова» — бизнес-области, продукты, занимающие лидирующее положение в относительно стабильной или сокращающейся отрасли. Поскольку сбыт относительно стабилен без каких-либо дополнительных затрат, то этот продукт приносит прибыли больше, чем требуется для поддержания его доли на рынке. Таким образом, производство продукции такого типа является своеобразным генератором наличных средств для всего предприятия, т. е. для оказания финансовой поддержки развивающимся продуктам.

«Собаки» — бизнес-области, продукты с ограниченным объемом сбыта в сложившейся или сокращающейся отрасли. За длительное время пребывания на рынке этим продуктам не удалось завоевать симпатии потребителей, и они существенно уступают конкурентам по всем показателям (доле рынка, величине и структуре издержек, имиджу и т. д.), иначе говоря, они не производят и не нуждаются в значительных объемах финансовых средств. Организация, имеющая такие продукты, может попытаться временно увеличить прибыль путем проникновения на специальные рынки и сокращения затрат на их обслуживание или уйти с рынка.

«Трудные дети» («знаки вопроса», «телята») — бизнес-области, продукты, имеющие слабое воздействие на рынок (малая доля на рынке) в развивающейся отрасли. Как правило, для них характерны слабая поддержка покупателями и неясные конкурентные преимущества. Ведущее положение на рынке занимают конкуренты. Поскольку низкая доля рынка, как правило, означает небольшую прибыль и ограниченный доход, то эти продукты, находясь на быстрорастущих рынках, требуют больших средств для поддержания доли рынка и, естественно, еще больших средств для дальнейшего увеличения этой доли.

При стратегическом анализе положения отдельных товарных групп или товаров на рынке следует учитывать, что «трудные дети» при определенных условиях могут стать «звездами», а «звезды» с приходом зрелости превратятся сначала в «дойных коров», а затем в «собак». Опираясь на данные матрицы БКГ, можно выбрать следующие основные варианты маркетинговых стратегий предприятия:

рост и увеличение доли рынка — превращение «знака вопроса» в «звезду»;

сохранение доли рынка — стратегия для «дойных коров», доходы которых важны для растущих видов продуктов и финансовых инноваций;

«сбор урожая», т. е. получение краткосрочной прибыли в максимально возможных размерах, даже за счет сокращения доли рынка — стратегия для слабых «дойных коров», лишенных будущего, неудачливых «знаков вопроса» и «собак»;

• ликвидация бизнеса или отказ от него и использование полученных вследствие этого средств в других отраслях — стратегия для «собак» и «знаков вопроса», не имеющих больше возможностей инвестировать для улучшения своих позиций.

Матрица БКГ может быть использована:

для определения перспектив отдельных видов продукции или услуг, направлений деятельности или подразделений предприятия и принятия по ним стратегических решений,

для формирования делового портфеля предприятия и его оптимизации;

для обоснования стратегических решений о распределении или перераспределении ресурсов предприятия, направляемых на различные виды деятельности;

для проведения переговоров между высшими руководителями предприятия и руководителями подразделений и принятия решений о размерах инвестиций в ту или иную область деятельности.

К достоинствам матрицы БКГ с точки зрения использования ее как инструмента стратегического анализа внутренней среды предприятия можно отнести следующее:

заостряет внимание на потребителе, ключевых конечных результатах работы предприятия – продукте (продуктовой корзине предприятия), объемах его производства и продаж и его доходности, отталкиваясь от которых можно проанализировать все предпринимаемые для этого шаги внутри организации;

дает возможность наглядно представить и детально проанализировать результаты использования принятых маркетинговых стратегий предприятия, положение на рынке и вклад каждого продукта (вида деятельности) в общие результаты деятельности предприятия;

показывает на возможные приоритеты при выборе вариантов маркетинговых, производственных и финансовых решений по различным видам деятельности, стратегиям конкуренции, формированию делового портфеля предприятия;

дает определенную обобщающую картину о спросе и конкурентоспособности продукции предприятия;

помогает обосновать различные варианты маркетинговых стратегий;

представляет собой простой, доступный для понимания и использования подход к стратегическому анализу продуктовой корзины предприятия.

К основным недостаткам матрицы БКГ могут быть отнесены:

она основана на анализе и констатации достигнутого и не может без дополнительных исследований дать аналогичную картину для будущего, учесть влияние изменений во внешней и внутренней среде предприятия;

в большей мере ориентирована на предприятия – лидеров или стремящихся к лидерству;

при многономенклатурном производстве теряет такое свое преимущество как наглядность или требует раздельного рассмотрения отдельных товарных групп;

не дает ответа о стратегическом потенциале, возможностях предприятия и эффективности использования его ресурсов. Такое важнейшее направление стратегического анализа как анализ ресурсов предприятия остается за рамками матрицы;

не дает ответа на вопросы, что будет с «трудными детьми»: вырастут из них лидеры или неудачники, как долго будут гореть «звезды» и давать высокие удои «коровы»;

при подготовке матрицы могут возникнуть сложности с поиском соответствующей информации по продукции конкурентов, например, ее себестоимости, которая не включается в статистическую отчетность, а также в балансы и в годовые отчеты предприятий, с которыми можно ознакомиться в регистре предприятий. Для успешного применения матрица требует хорошего знания конкурентов, рынка, достаточно точного позиционирования на нем продукции предприятия, но не дает пригодных для этого инструментов анализа;

матрица сосредоточена на финансовых потоках и продуктовых стратегиях предприятия, в то время как для него не менее важными являются стратегии и в других областях деятельности: в производстве, технологиях, кадрах, управлении, инвестициях и т. д.;

не учитывает характера рынка, числа конкурентов и других рыночных факторов, что без дополнительного анализа может привести к принятию неверных или менее выгодных стратегий действий.

Несмотря на отмеченные недостатки, она до сих пор остается полезным инструментом при планировании продаж, определении продуктовых стратегий предприятия.

В идеале сбалансированный номенклатурный портфель предприятия должен включать 2–3 товара – "коровы", 1–2 – "Звезды", несколько "проблем" в качестве задела на будущее и, возможно, небольшое число товаров – "собак". Избыток стареющих товаров ("собак") указывает на опасность спада, даже если текущие результаты деятельности предприятия относительно хорошие. Избыток новых товаров может привести к финансовым затруднениям.

В динамичном корпоративном портфеле выделяют следующие траектории (сценарии) развития:

"Траектория товара". Инвестируя в НИОКР средства, получаемые от "дойных коров", предприятие выходит на рынок с принципиально новым товаром, который занимает место звезды.

"Траектория последователя". Средства от "дойных коров" инвестируются в товар-"проблему", на рынке которого доминирует лидер. Предприятие придерживается агрессивной стратегии наращивания доли рынка, и товар-"проблема" превращается в "звезду".

"Траектория неудачи". Вследствие недостаточного инвестирования товар-звезда, утрачивает лидирующие позиции на рынке и становится товаром – "проблемой".

"Траектория посредственности". Товару-"проблеме" не удается увеличить свою долю рынка, и он вступает в следующую стадию (товар-"собака").

Основные рекомендации Бостонской консультационной группы по корпоративному портфелю представлены в таблице 1

Таблица 1. Рекомендации Бостонской матрицы

| Доля рынка | Возможные стратегии | Вид стратегии единицы бизнеса | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Рост | Инвестирование | "Звезды", "Проблемы" | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Удерживание | "Снятие сливок" | "Дойные коровы" | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Отступление | Деинвестирование | "Собаки", "Проблемы" | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Матрица БКГ помогает выполнению двух функций: принятию решений о намеченных позициях на рынке и распределению стратегических средств между различными зонами хозяйствования в будущем. Среди достоинств матрицы БКГ, прежде всего, стоит отметить ее простоту. Матрица весьма полезна при выборе между различными СЗХ, определении стратегических позиций и при распределении ресурсов на ближайшую перспективу. Однако, из-за простоты, матрица БКГ обладает двумя существенными недостатками:

Если первый недостаток является фатальным, т.е. СЗХ, находящиеся на разных стадиях жизненного цикла, не могут быть проанализированы с помощью данной матрицы, то второй недостаток вполне может быть устранен. В процессе совершенствования матрицы БКГ авторами предлагались совершенно различные показатели. Основные представлены в таблице 2. Таблица 2. Показатели оценки стратегического положения с помощью матрицы БКГ.

Показатель будущей конкурентоспособности компании на рынке определяется отношением ожидаемого дохода на капитал и оптимального (или базового) дохода на капитал. Фактически это прогнозируемая рентабельность капитала компании или же анализ тенденции изменения этого показателя в последние годы. В общем случае привлекательность СЗХ может рассчитана, исходя из соотношения: Привлекательность СЗХ = aG + bP + cO – dT, где a, b, c и d – коэффициенты относительного вклада каждого фактора (в сумме составляют 1,0), G – перспективы роста рынка, P – перспективы рентабельности на рынке, O – положительные воздействия со стороны окружающей среды, T – отрицательные воздействия со стороны окружающей среды. В качестве примера рассмотрим представление с помощью матрицы БКГ стратегических позиций гипотетической организации Ренди в ряде бизнес-областей на рынке чая. Изучение бизнеса организации показало, что она фактически конкурирует в 10 областях рынка чая (табл. 1). Таблица 1. Характеристика бизнес-областей организации Ренди на рынке чая

Модель БКГ ддя рассмотренных бизнес-областей организации Ренди выглядит следующим образом (рис.3) Рис. 3. Матрица БКГ бизнесов организации Ренди на рынке чая Самый беглый взгляд на полученную модель говорит о том, что организация Ренди придает незаслуженно большое значение такой бизнес-области, как "чай частных марок США". Эта область относится к категории "собак" и, хотя темпы роста этого рыночного сегмента достаточно высоки (12%), у Ренди существует очень мощный конкурент в лице организации Cheapco, чья доля на этом рынке в 1,4 раза больше. Поэтому норма прибыли в этой области не будет высокой. Если в отношении будущего такой бизнес-области, как "чай частных марок США", можно еще подумать на предмет того, продолжать делать сюда инвестиции для сохранения своей доли на рынке или нет, то в отношении "сортового чая из Европы", "сортового чая из Канадны" и "сортового чая из США" все оказывается предельно ясно. От такого рода бизнеса надо освобождаться и как можно скорее. Инвестиции в поддержание этого бизнеса, которые делает организация Ренди, не приводят ни к увеличению доли на рынке, ни к увеличению прибыли. К тому же, сам рынок этих видов чая показывает явную тенденцию к замиранию. Очевидно, что организация Ренди явно не замечает тех перспектив, которые связаны с развитием рынка "фруктового чая США" и "травяного чая США". Эти области бизнеса - явные "звезды". Инвестиции в развитие доли на этом рынке в ближайшем будущем могут обернуться значительным доходом. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

studfiles.net

Матрица БКГ имеет два измерения - темп роста рынка и долю рынка. Причем каждый параметр может иметь высокое или низкое значение. Соответственно, образуются четыре квадранта матрицы, получившие значащие названия: «звезды», «дойные коровы», «дикие кошки», «собаки».

Перспективность препарата для фирмы, а значит, и его судьба зависят от того, в каком квадранте матрицы он располагается.

"Звезды"

Характеризует высокая доля рынка в сочетании с быстрым развитием того сегмента, в котором они позиционированы. Это наиболее ценная часть портфеля фирмы. Соответственно, «звезды» должны не только сохраняться в нем, но и «накачиваться» ресурсами для удержания лидирующего положения.

"Дойные коровы"

Препараты, имеющие высокую долю на медленно растущем рынке. Сильное рыночное положение превращает их в источник значительных доходов. Вместе с тем отсутствие реальных перспектив роста делает нецелесообразным использование полученных средств на усиленное продвижение самих «дойных коров».

Присутствие данного типа препаратов в портфеле весьма желательно, т.к. обеспечивает фирму средствами, необходимыми для поддержки развития «звезд» и взращивания восходящих «вопросительных знаков».

"Дикие кошки"

Представляют собой препараты, расположенные в быстро растущих сегментах. Но приходящаяся на них доля рынка незначительна. Это сочетание обстоятельств ставит фирму в двойственное положение. Чтобы увеличить долю рынка и гарантировать выживание на нем препарата, требуются крупные инвестиции в продвижение данного ЛС.

Однако ресурсы, которые фирма может вложить в «диких кошек» небезграничны. Поэтому к этой группе препаратов необходим дифференцированный подход. От имеющих неопределенные перспективы «вопросительных знаков» необходимо отказаться и изъять их из портфеля. Напротив, те «дикие кошки», которые представляются наиболее многообещающими, не просто следует сохранить в портфеле, но направить на их продвижение концентрированные усилия, чтобы со временем превратить в «звезд».

«Паршивые собаки»

Препараты, позиционированные в медленно развивающемся сегменте и имеющие на нем малую долю. Очевидно, что в общем случае такие препараты бесперспективны и должны быть безжалостно исключены из портфеля. Однако существуют некоторые ситуации, в которых «собак» необходимо сохранить, например, когда их присутствие на рынке позволяет держать «дойных коров» конкурента под угрозой.

В целом использование «матрицы БКГ» позволяет определить общие направления оптимизации существующего портфеля. А именно, она показывает, от каких препаратов следует избавиться, а какие, наоборот, надо усиленно продвигать. Если после «выбраковки» бесперспективных препаратов ассортимент окажется слишком узким, портфель следует пополнить новыми ЛС, используя те же процедуры, что были описаны выше применительно к формированию нового портфеля.

Еще одним методом оптимизации портфеля является сравнение объема прибыли, приносимой препаратами. В результате такого анализа можно выделить наиболее прибыльные препараты и, напротив, малорентабельные. Последние, естественно, становятся кандидатами на исключение.

Надо сделать важную оговорку. Определение прибыльности того или иного препарата, несмотря на кажущуюся простоту, в техническом отношении является сложной задачей. В частности, бухгалтерия фирмы редко подсчитывает издержки с разбивкой по отдельным препаратам. Поэтому такого рода работу следует поручить квалифицированным специалистам по финансовому менеджменту.

И еще один подводный камень. Прибыльность препарата непостоянна во времени. В частности, ввиду сезонности продаж многих препаратов, анализ прибыльности лучше проводить по годовым данным. Кроме того, важно учитывать фазу цикла жизни препарата. Низкоприбыльными бывают не только бесперспективные ЛС, но и новые препараты, в том числе и будущие бестселлеры в период их внедрения на рынок. Ясно, что отказываться от последнего типа «бесприбыльных» препаратов было бы опрометчивым.

Экономика фармации

www.ecopharmacia.ru

Компании (хозяйственные подразделения) с низкой относительной долей рынка в медленно растущих отраслях называются собаками из-за слабых перспектив их роста, отстающих позиций на рынке и того, что нахождение позади лидеров на кривой опыта ограничивает размер их прибыли. Слабеющие собаки (они располагаются в нижнем правом углу квадранта собак) зачастую неспособны зарабатывать значительные средства в долгосрочной перспективе. Иногда этих средств недостаточно даже для поддержки арьергардной стратегии укрепления и защиты, особенно если на рынке жесткая конкуренция и норма прибыли хронически низкая. Следовательно, за исключением особых случаев к слабеющим собакам БКГ рекомендует применять стратегию сбора урожая, сокращения или ликвидации, в зависимости от того, какой вариант может принести наибольшие выгоды.

|

|

|

|

Однако не каждый вопросительный знак является захватчиком ресурсов или безнадежным конкурентом. Те из них, которые относятся к отраслям, не требующим больших затрат капитала, где невелика экономия на масштабах производства и есть лишь слабый эффект кривой опыта, зачастую могут на равных конкурировать с лидерами отрасли и приносить доходы, достаточные для того, чтобы оправдать свое существование. Однако очевидно, что слабеющие вопросительные знаки менее приоритетны для вложений ресурсов корпорации и их роль в составе портфеля компании незначительная. Вопросительные знаки, не способные стать звездами, обречены на сползание в нижнюю ' клетку матрицы (вертикально вниз), превращаясь в собак по мере замедления роста отрасли и перехода рыночного спроса в стадию зрелости.

Собаки должны оставаться в составе портфеля только до тех пор, пока они вносят соответствующий вклад в деятельность фирмы в целом. Сильные собаки могут даже обеспечить достаточный приток средств и приемлемый средний уровень прибыльности. Но чем ниже и правее собака оказывается в матрице БКГ, тем очевиднее, что она связывает активы корпорации, которые можно было бы разместить более выгодно. БКГ рекомендует применять в отношении таких собак стратегию сбора урожая. Если использование такой стратегии более не оправдано, то слабая собака должна быть удалена из состава портфеля.

Схема БКГ включает два случая с трагическим исходом для компаний: 1) когда позиции звезды ослабевают, она становится трудным ребенком и по мере замедления роста отрасли превращается в собаку и 2) когда дойная корова теряет позиции лидера на рынке до того уровня, когда она становится слабеющей собакой. К другим стратегическим ошибкам относятся следующие: чрезмерное инвестирование в стабильных дойных коров; недовложения в вопросительные знаки, что приводит к тому, что вместо того, чтобы стать звездами, они опускаются в категорию собак, и распыление ресурсов по всем вопросительным знакам вместо того, чтобы сосредоточить внимание на наиболее перспективных, обещающих превратиться в звезд.

studfiles.net

Pragueratter | Все права защищены © 2018 | Карта сайта